Decentralized Finance (DeFi) – Information, översikt och leverantörer

I vårt moderna finansiella system finns det en stark centralisering hos våra centralbanker. Särskilt finanskrisen 2008 visade tydligt att hela valutors stabilitet beror på utvalda beslutfattare.

En första motrörelse mot denna centralisering var lanseringen av Bitcoin 2009. Satoshi Nakamoto ville utmana det etablerade finansiella systemet med den mest kända kryptovalutan bitcoin – en väg mot decentralisering. Men Decentralized Finance (DeFi) ”decentraliserad finansiering” fick betydelse först i och med lanseringen av Ethereum. Smart contracts gör det enkelt att programmera och utforma digitala medel. Kombinationen av decentralisering och programmerbarhet har blivit en megatrend – DeFi.

Vad är DeFi?

DeFi står för Decentralized Finance och beskriver ett särskilt ekosystem inom blockchain-sektorn. DeFi bygger vanligtvis på blockkedjeteknik som stöder smart contracts. Den viktigaste blockkedjan för DeFi-applikationer är för närvarande Ethereum. I dag kan intresserade parter redan hitta många decentraliserade applikationer (dApps) anpassade för den finansiella sektorn.

En sådan dApp är jämförelsevis lätt att skapa och kan programmeras som önskat. Utvecklarna kan använda sig av olika funktioner och på så sätt publicera ett individuellt resultat. Efter implementeringen på blockkedjan är en dApp oberoende och decentraliserad. Om du tittar närmare på källkoden till en DeFi-app består den av många if-then satser.

De programmerade instruktionerna lagras decentraliserat efter implementationen – ändringar i koden är inte längre möjlig. En annan fördel med en DeFi-applikation är att den är effektiv. Kombinationen av smart contracts och kryptovalutor gör dessa tillämpningar särskilt effektiva. Normalt sett uppgår kostnaderna till några få kronor – även för högre investeringsbelopp.

Vem kan använda DeFi?

DeFi är fritt och tillgängligt för alla att använda. DeFi-applikationerna opererar på offentliga blockchains, vilket betyder att det inte finns några tillträdes begränsningar. Decentralized Finance erbjuder funktioner som är användbara av alla och har perfekta förutsättningar att fortsätta växa i framtiden.

Intresserade parter måste dock uppfylla två krav – en internetanslutning och en wallet. Din wallet ”plånbok” är ett slags bankkonto för lagring av kryptovalutor. MetaMask är den mest populära inom DeFi-sektorn. Den är tillgänglig direkt i webbläsaren och har en bra historik att vara säker – du kan även koppla din hardware wallet till MetaMask för att öka säkerheten ytterligare.

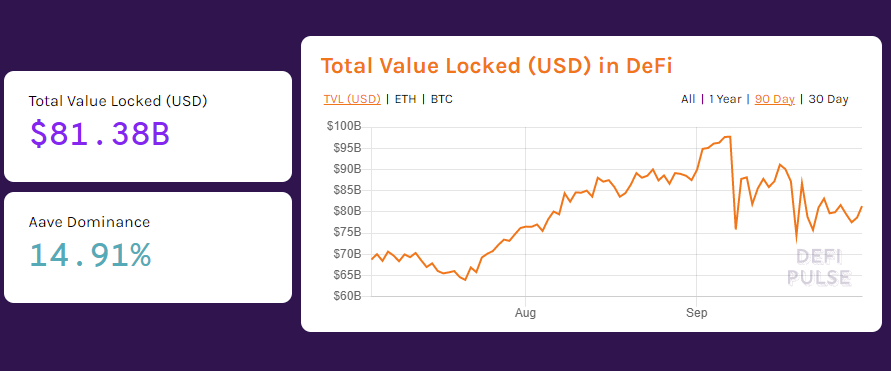

En bra källa för att få en allmän överblick av DeFi marknaden är defipulse.com. Här har du möjlighet att se de största och viktigaste DeFi-applikationerna på marknaden.

Aave är den populäraste DeFi-applikationen idag under kategorin Lending och är ett likviditetsprotokoll där användare kan förse kapital ”Supply” eller låna ”Borrow” kryptovalutor. Genom att förse protokollet med likviditet får användarna en avkastning ”Yield”, där deras kryptovalutor är praktiskt taget säkra – eftersom användare som lånar kryptovalutor måste låsa in en större säkerhet än vad de lånar. Aave har cirka 15 miljarder dollar kapital inlåst i protokollet.

För- och nackdelar med DeFi

Investerare börjar allt oftare använda sig av dApps för hantering av deras kryptovalutor. Jämfört med centraliserade finansiella tjänster är dApps tillgängliga dygnet runt. Följaktligen finns det inga begränsningar för registrering eller verifiering av det skapade kontot.

Dessutom finns det inga krav på omsättning. På så sätt kan alla intressenter, från studenter till investerare, enkelt investera i den valda produkten. Det finns följande för- och nackdelar:

- Decentraliserad

- Alltid tillgänglig

- Kostnadseffektivt

- Inga åtkomstbegränsningar

- Även mindre belopp stöds

- dApps baserade på öppen källkod "open source"

- Total transparens

- Införande av nya finansiella tjänster

- Begränsad av wallet

- Oförutsägbara risker

- Buggar i koden kan orsaka stora förluster

Hur kan DeFi tillämpas i praktiken?

Det finns redan många tillämpningsområden som visar att DeFi är en snabbt växande sektor inom blockkedjeområdet. Nedan har vi sammanställt ett urval av de mest intressanta användningsområdena.

Behandling av betalningar

Även om denna sektor fortfarande är väldigt ung, spelar decentraliserade betalningar redan en allt viktigare roll. I detta sammanhang möjliggör DeFi i princip decentraliserade betalningar mellan två avtalsslutande parter.

Ett av de mest relevanta tillvägagångssätten är att kombinera betalningar. I stället för att utföra många enskilda transaktioner samlas dessa ihop till en större transaktion. Särskilt med tanke på det snabbt ökande antalet mikrotransaktioner verkar detta tillvägagångssätt vara relevant för framtiden.

Betalningar i realtid är dock också ett ämne som påverkar hela sektorn. På så sätt kan en tjänst eller ett uppdrag betalas omedelbart. Det är alltså inte längre nödvändigt att separat skapa en faktura eller betala ut lönen i slutet av månaden. Sektorer och personer som är beroende av hög likviditet skulle gynnas mest.

Crypto Lending

Globalt saknar cirka 1,7 miljarder människor tillgång till ett eget bankkonto. Det betyder även att dessa människor även är helt utestängda från den traditionella finansiella verksamheten i dagsläget.

Samtidigt kan de drabbade inte ta lån hos bankerna. Det är framför allt bristen på kredituppgifter och många personuppgifter som hindrar dem från att ta nya lång. Genom att låna och låna ut kryptovalutor kan man effektivt undanröja problemet. Vid utlåning kan långivare alltså låna ut pengar och göra dem tillgängliga för låntagare som ett lång. I gengäld får långivaren ränta från låntagaren.

Det speciella med detta tillvägagångssätt är att det inte behövs något särskilt konto. Alla transaktioner sker på den tillhörande blockkedjan och lagras därför på ett säkert och öppet sätt.

Stablecoins

DeFi fokuserar också på utvecklingen av stablecoins. Särskilt klassiska kryptovalutor uppvisar en hög grad av fluktuation, vilket gör att en investering verkar förhållandevis svår för nya investerare. En stablecoin, å andra sidan, är baserat på priset av en verklig tillgång och garanterar bättre prisstabilitet.

En av de populäraste stablecoinsen är den Tether (USDT), vilken baseras på den amerikanska dollarn. Där en USDT ska motsvara en USD.

Vi vill påpeka att stablecoins inte är en produkt av Decentralized Finance. Stablecoins har visat sig användbara och integreras i många DeFi-applikationer – där de nu utgör en viktig roll.

Börser och handelsplatser

Om vi tar en titt på den nuvarande kryptomarknaden är det centraliseringen av marknadsmakten som fångar ögonen på den resursstarka investeraren. Hittills dominerar kryptohandelsplattformar som Binance, BitPanda, Coinbase och Kraken marknaden. Vanligtvis stannar de köpta kryptovalutorna på respektive leverantörs wallets. Investerare som inte har en egen dator, smartphone eller hardware wallet har helt enkelt ingen kontroll över sina egna coins – ”not your keys, not your coins”.

Däremot blir decentraliserade börser (DEX) allt viktigare. Investerare kan använda sig av tjänsterna från en DEX istället för att genomföra en transaktion på en traditionell börs. Att erbjuda likviditet på en DEX kan också vara ett attraktivt alternativ för investerare att uppnå avkastning på sitt kapital.

Vilka möjligheter erbjuder DeFi och vilka är dess begränsningar?

Med tanke på de problem som människor tidigare och även idag har haft med traditionella bank- och finanssystem är DeFi en viktig och nödvändig vidareutveckling. De största fördelarna med DeFi:

- Obegränsad tillgång: Än idag har fler än 1,7 miljarder människor inte tillgång till ett eget bankkonto. Följaktligen kan dessa användare inte heller få tillgång till den traditionella finansvärldens tjänster. För människor i industrialiserade länder är detta problem knappast tänkbart, men för människor i utvecklingsländer är det en realitet. DeFi decentraliserar all ekonomi och gör det möjligt för denna nya användargrupp att också få tillgäng till finansiella tjänster.

- Effektivt och förmånligt: Transaktioner, särskilt gränsöverskridande överföringar, är dyra och ineffektiva. Dessutom tar det vanligtvis flera dagar att genomföra dem. Detta är särskilt besvärligt för företag med internationell verksamhet. Med hjälp av DeFi kan transaktionerna genomföras snabbare och mer kostnadseffektivt.

- Alltid tillgänglig: Till skillnad från en traditionell bank har en blockchain inga öppettider. Tjänsterna är ständigt tillgängliga och garanterar en kontinuerlig servicenivå.

- Alternativ bankverksamhet: En undersökning som beställdes av Facebook 2016 visade att 92 % av millennials misstror det traditionella banksystemet. Orsaken till detta är den höga inflationen, de stigande kostnaderna för banktjänster och den starka centraliseringen av makten till ett fåtal marknadsaktörer.

Även om DeFi kan förändra banksystemet och många finansmarknadsrelaterade tjänster finns det samtidigt risker med det:

- Base Layer risk: För en DeFi-applikation är Base Layer blockkedjan, exempelvis Ethereum eller Tezos. Det har redan tidigare förekommit flera attacker mot nätverken. När det gäller Ethereum har det uppstått en överbelastning ”congested” så att de öppna transaktionerna inte ryms i nästa block. Väntetiden i nätverket ökar därför kontinuerligt. Det populära blockchain-spelet CryptoKitties är ett välkänt exempel på detta fenomen.

DApps kan dock kräva att transaktioner ska äga rum inom ett viss tidsfönster. Detta är möjligt via Ethereum, men det kräver en ökning av transaktionsavgiften. Särskilt för applikationer som bygger på mikrotransaktioner är detta scenario förödande, eftersom höga transaktionsavgifter påverkar användbarheten.

Även under Corona-krisen 2020 orsakade de höga transaktionsavgifterna störningar i dApps. Omedelbart efter denna händelse minskade användningen av DeFi-tjänsterna. Uppdateringen av Ethereum 2.0 förväntas dock förbättra skalbarheten och därmed till stor del lösa detta problem.

- Likviditetsrisk: Det finns flera blockchains som lämpar sig för DeFi. Följaktligen finns det också olika kryptovalutor som används i dApps – några av de populäraste är ETH, DAI och LINK.

DApps interna reserver eller DEXes kan användas för att köpa och sälja dessa kryptovalutor. Det finns dock en inbyggd risk i systemet att likviditet inte finns i tillräcklig utsträckning. Om likviditeten är för låg skulle det till exempel inte vara möjligt att realisera positioner.

- Teknisk risk: Ett smart contract är i princip en mängd av if-then villkor. Det betyder att de kan vara så enkla eller komplexa som man vill. Högre komplexitet kan tyvärr också betyda att det finns okända problem med koden – vilka inte dykt upp under testningsfasen.

Slutsats: DeFi kan lösa problem i framtiden

I framtiden kan DeFi lösa många av de problem våra nuvarande kända finansiella system har. Det finns dock fortfarande en lång väg att gå och några hinder att övervinna. Det finns till exempel fortfarande en fråga om hur decentraliserad finansiering ska regleras. Finansiella instrument bör förbli så fria som möjligt, men regeringarna kräver mer kontroll över finansbranschen. Avgifterna för den första insättningen och för uttag av kryptovalutor är inte heller låga. Det medför att marknadsaktörerna måste ta hänsyn till dessa när de beräknar investeringar.

Dessutom är det för närvarande uppenbart att DeFi-tillämpningar ännu inte är helt decentraliserade. Många etablerade applikationer som Tether kan till och med beskrivas som centraliserade. Hittills är det främst de tidiga användarna som har hittat till DeFi. För att tekniken ska kunna användas i stor skala måste den kontinuerligt utvecklas. Skalbarheten hos det Base Layer man använder är en stor prioritet.

Om teknologin fortsätter att utvecklas, samtidigt som riskerna minskar – kommer DeFi ”Decentralized Finance” bli en viktig hörnsten i den moderna finansvärlden.